Tín dụng với vai trò quan trọng đã trở thành yếu tố có mối quan hệ mật thiết và tác động lớn đến tăng trưởng kinh tế của các quốc gia. Do vậy, các Ngân hàng trung ương của các nước trong đó có Ngân hàng Nhà nước Việt Nam luôn xác định việc quản lý và kiểm soát tăng trưởng tín dụng là công cụ điều hành quan trọng để góp phần thực hiện thắng lợi những mục tiêu kinh tế vĩ mô.

Thực tế số liệu thống kê cho thấy, tỷ lệ tăng trưởng tín dụng của nước ta thường thấp tại các tháng đầu năm và tăng mạnh vào các tháng cuối năm. Điều này dẫn đến thực tế tuy tỷ lệ tăng trưởng tín dụng cuối kỳ ở mức cao song tác động thúc đẩy tăng trưởng kinh tế chưa được như kỳ vọng. Việc tín dụng chỉ tăng mạnh vào một vài tháng cuối năm còn tác động dẫn đến tỷ lệ dư nợ trên GDP của nước ta ở mức cao. Qua nghiên cứu về mặt lý luận và thực tiễn cho thấy, so với tỷ lệ tăng trưởng tín dụng cuối kỳ, tỷ lệ tăng trưởng bình quân phản ánh chân thực hơn mối liên hệ giữa tín dụng và tăng trưởng kinh tế. Nghiên cứu về tỷ lệ tăng trưởng tín dụng bình quân mở ra giải pháp quản lý mối quan hệ giữa tăng trưởng tín dụng và tăng trưởng kinh tế cân đối và bền vững hơn.

Tín dụng Ngân hàng

Các học thuyết kinh tế đã khẳng định sự ra đời và tồn tại của tín dụng bắt nguồn từ đặc điểm của quá trình luân chuyển vốn tiền tệ đó là nhu cầu cần thiết sinh lợi đối với vốn tiền tệ tạm thời nhàn rỗi và nhu cầu cần lượng vốn để đầu tư nhưng chưa tích lũy đủ. Chính vì sự hình thành đồng thời hai nhu cầu trên đã tất yếu dẫn đến việc tạo lập nên quan hệ cung cầu tiền tệ giữa người đi vay và người cho vay, lúc này tín dụng xuất hiện, tồn tại như là một nhân tố “cần thiết khách quan” trong nền kinh tế[1]. Cùng với sự phát triển của kinh tế xã hội, hoạt động tín dụng không ngừng phát triển và hoàn thiện qua hình thức tín dụng ngân hàng.

Trong nền kinh tế thị trường, Ngân hàng là trung gian tín dụng giữa tiết kiệm và đầu tư, giữa người đi vay và người cho vay. Vì vậy, tín dụng ngân hàng là quan hệ tín dụng bằng tiền giữa một bên là ngân hàng-tổ chức trung gian kinh doanh trên lĩnh vực tiền tệ với tư cách là Bên cho vay với một bên là người đi vay[2], theo nguyên tắc có hoàn trả cả gốc và lãi. Sự ra đời của tín dụng Ngân hàng có tác động quyết định đến sự phát triển của quá trình tái sản xuất xã hội, thúc đẩy lực lượng sản xuất góp phần quan trọng trọng việc phục hồi và phát triển kinh tế của các nước trên thế giới. Là một trong những nhân tố trong nền kinh tế hàng hóa, Tín dụng ngân hàng thể hiện rõ nét vai trò quan trọng của mình ở các khía cạnh chính sau.

Vai trò tín dụng của Ngân hàng

Thứ nhất, Tín dụng ngân hàng là cầu nối giữa tiết kiệm và đầu tư, là động lực kích thích tiết kiệm. Bản thân các Ngân hàng chỉ có một phần vốn (vốn chủ sở hữu) hữu hạn tham gia vào việc cung cấp nguồn vốn cho các chủ thể vay. Tuy nhiên, với vai trò trung gian, ngân hàng có nghiệp vụ huy động nguồn vốn nhàn dỗi trong nền kinh tế để tạo lập nên nguồn vốn cho vay. Chính lãi suất cho vay là cơ sở để Ngân hàng trả lãi cho các nguồn vốn nhàn dỗi huy động từ xã hội. Và chính lãi suất huy động là động lực kích thích các chủ thể có nguồn vốn nhàn dỗi gửi tiển vào Ngân hàng để tiết kiệm. Mặt khác, trong nền kinh tế hàng hóa, tại một thời điểm tất yếu sẽ phát sinh hai loại nhu cầu là người thừa vốn cho vay để hưởng lãi và người thiếu vốn đi vay để tiến hành sản xuất kinh doanh. Hai loại nhu cầu này ngược nhau nhưng cũng chung một đối tượng đó là tiền, chung nhau về tính tạm thời (khoản tín dụng nào cũng có thời hạn hoàn trả cụ thể) và cả hai bên đều thoả mãn nhu cầu và đều có lợi nhưng hai nhu cầu này sẽ khó trực tiếp hỗ trợ cho nhau vì tính không nhất quán về thời gian (thời điểm nhàn dỗi của chủ thể thừa vốn và thời điểm thiếu vốn của chủ thể cần vay không trùng lặp), về không gian (chủ thể thừa vốn và chủ thể thiếu vốn không đồng nhất ở một vị trí địa lý) và đặc biệt là sự thiếu tin tưởng và nghiệp vụ cho vay của chủ thể thừa vốn nên để điều hòa cho hai nhu cầu này đáp ứng được cho nhau cần một tổ chức trung gian đó chính là Ngân hàng với vai trò là nơi điều tiết về tình hình cân đối giữa cung và cầu vốn trên thị trường thông qua mối quan hệ cung – cầu. Với nghiệp vụ huy động và nghiệp vụ tín dụng, ngân hàng đã trở thành cầu nối giải quyết được hiện tượng thừa vốn, thiếu vốn này bằng cách huy động mọi nguồn tiền nhàn rỗi để phân phối lại vốn trên nguyên tắc có hoàn trả qua đó phục vụ kịp thời cho nhu cầu tiết kiệm gửi tiền nhàn dỗi và nhu cầu vay vốn trong nền kinh tế.

Thứ hai, Hoạt động tín dụng Ngân hàng đáp ứng nhu cầu về vốn phục vụ sản xuất kinh doanh và tiêu dùng cho các tổ chức, cá nhân trong nền kinh tế [1]. Thừa thiếu vốn tạm thời thường xuyên xảy ra ở các chủ thể kinh doanh trong nền kinh tế. Việc phân phối vốn tín dụng đã góp phần điều hòa sự thừa, thiếu cục bộ này trong toàn bộ nền kinh tế và sự tạo lập kênh kết nối liên tục về thời gian, rộng khắp về không gian, nhờ đó tín dụng Ngân hàng đã tạo ra sự ổn định tương đối dài hạn, tạo điều kiện cho những chủ thể dư vốn tạm thời vẫn có thể sinh lời (thông qua gửi tiền) và giúp những chủ thể chưa tích lũy đủ vẫn có vốn (thông qua vay vốn) đáp ứng nhu cầu sản xuất kinh doanh. Thông qua nghiệp vụ huy động Ngân hàng, tạo lập ra nguồn vốn tín dụng hỗ trợ cho các chủ thể chưa tích lũy đủ vốn vay vốn để phục vụ quá trình sản xuất kinh doanh được thực hiện bình thường, liên tục và phát triển nhằm góp phần đẩy nhanh quá trình tái sản xuất mở rộng, đầu tư phát triển kinh tế, mở rộng phạm vi quy mô sản xuất. Hoạt động tín dụng ngân hàng ra đời đã biến các phương tiện tiền tệ tạm thời nhàn rỗi trong xã hội thành những phương tiện hoạt động kinh doanh có hiệu quả, động viên nhanh chóng nguồn vật tư, lao động và các nguồn lực sẵn có khác đưa vào sản xuất, phục vụ và thúc đẩy sản xuất lưu thông hàng hoá đẩy nhanh quá trình tái sản xuất mở rộng. Mặt khác, việc cung ứng vốn một cách kịp thời của tín dụng ngân hàng để đáp ứng được nhu cầu về vốn lưu động, vốn cố định của các doanh nghiệp, tạo điều kiện cho quá trình sản xuất được liên tục tránh tình trạng ách tắc, đồng thời tạo điều kiện cho các doanh nghiệp có vốn để ứng dụng các tiến bộ khoa học kỹ thuật nhằm thúc đẩy nhanh quá trình sản xuất và tái sản xuất mở rộng từ đó thúc đẩy nền kinh tế phát triển nhanh chóng[2].

Thứ ba, nâng cao trách nhiệm sử dụng vốn hiệu quả, đúng mục đích. Hoạt động của ngân hàng là tập trung vốn tiền tệ tạm thời chưa sử dụng, mà vốn này nằm phân tán ở khắp mọi nơi, trong tay các nhà doanh nghiệp, các cơ quan nhà nước và của cá nhân, trên cơ sở đó cho các chủ thể chưa tích lũy đủ vốn vay vốn. Tuy nhiên, quá trình cho vay tín dụng không phải rải đều cho mọi chủ thể có nhu cầu, mà việc cho vay được tiến hành thông qua nghiệp vụ thẩm định lựa chọn những dự án/Phương án vay vốn khả thi có hiệu quả và có tác động tích cực đến kinh tế – xã hội – môi trường – an ninh – quốc phòng[2]. Cấp tín dụng có chọn lọc là quá trình tất yếu, vừa đảm bảo tránh rủi ro tín dụng, vừa đảm bảo hiệu quả sinh lời của nguồn vốn và thúc đẩy quá trình tăng trưởng kinh tế theo đúng định hướng. Ngân hàng huy động vốn của doanh nghiệp khi họ có vốn nhàn rỗi và cho vay khi họ cần vốn để bổ xung cho sản xuất kinh doanh. Khi sử dụng vốn vay của ngân hàng, doanh nghiệp phải tôn trọng mọi điều kiện ghi trong hợp đồng tín dụng, trả nợ vay đúng hạn cả gốc và lãi. Do đó thúc đẩy các doanh nghiệp phải tìm mọi biện pháp tăng hiệu quả sử dụng vốn, giảm chi phí, tăng vòng quay vốn… để tạo điều kiện nâng cao hiệu quả kinh doanh làm cơ sở đảm bảo tính khả thi trong việc trả nợ ngân hàng. Bên cạnh đó với chức năng cho vay, Ngân hàng có quyền và trách nhiệm kiểm tra việc thực hiện Phương án vay vốn và cần yêu cầu bên vay cung cấp báo cáo, hạch toán kế toán liên quan đến việc sử dụng vốn. Từ yêu cầu về nghiệp vụ tín dụng đã thúc đẩy các các chủ thể vay vốn tuân thủ các quy định vay vốn và các chế độ hạch toán kế toán theo các chuẩn mực kế toán và quy định của pháp luật. Do đó, Tín dụng Ngân hàng thúc đẩy các chủ thể trong nền kinh tế sử dụng vốn có hiệu quả và tăng cường tính công khai, minh bạch từ đó vốn đầu tư được sử dụng đúng mục đích, định hướng của nhà nước.

Mối liên hệ giữa Tín dụng ngân hàng và tốc độ tăng trưởng kinh tế tại Việt Nam

Vai trò của Tín dụng ngân hàng cho thấy, giữa tín dụng ngân hàng và tăng trưởng kinh tế có mối quan hệ mật thiết. Tăng trưởng tín dụng phản ánh lượng vốn cung ứng cho hoạt động đầu tư sản xuất kinh doanh và tiêu dùng của xã hội tăng lên. Và đây chính là động lực giúp kích thích tăng trưởng kinh tế vì làm tăng khả năng thực hiện tổng cầu của nền kinh tế. Như vậy, tăng tín dụng sẽ góp phần quan trọng để tăng GDP. Tại Việt Nam xuất phát điểm là nền kinh tế còn non trẻ, quá trình tích lũy vốn còn hạn chế nên nhu cầu về vốn đáp ứng cho đầu tư phụ thuộc rất nhiều vào vốn tín dụng của ngân hàng.

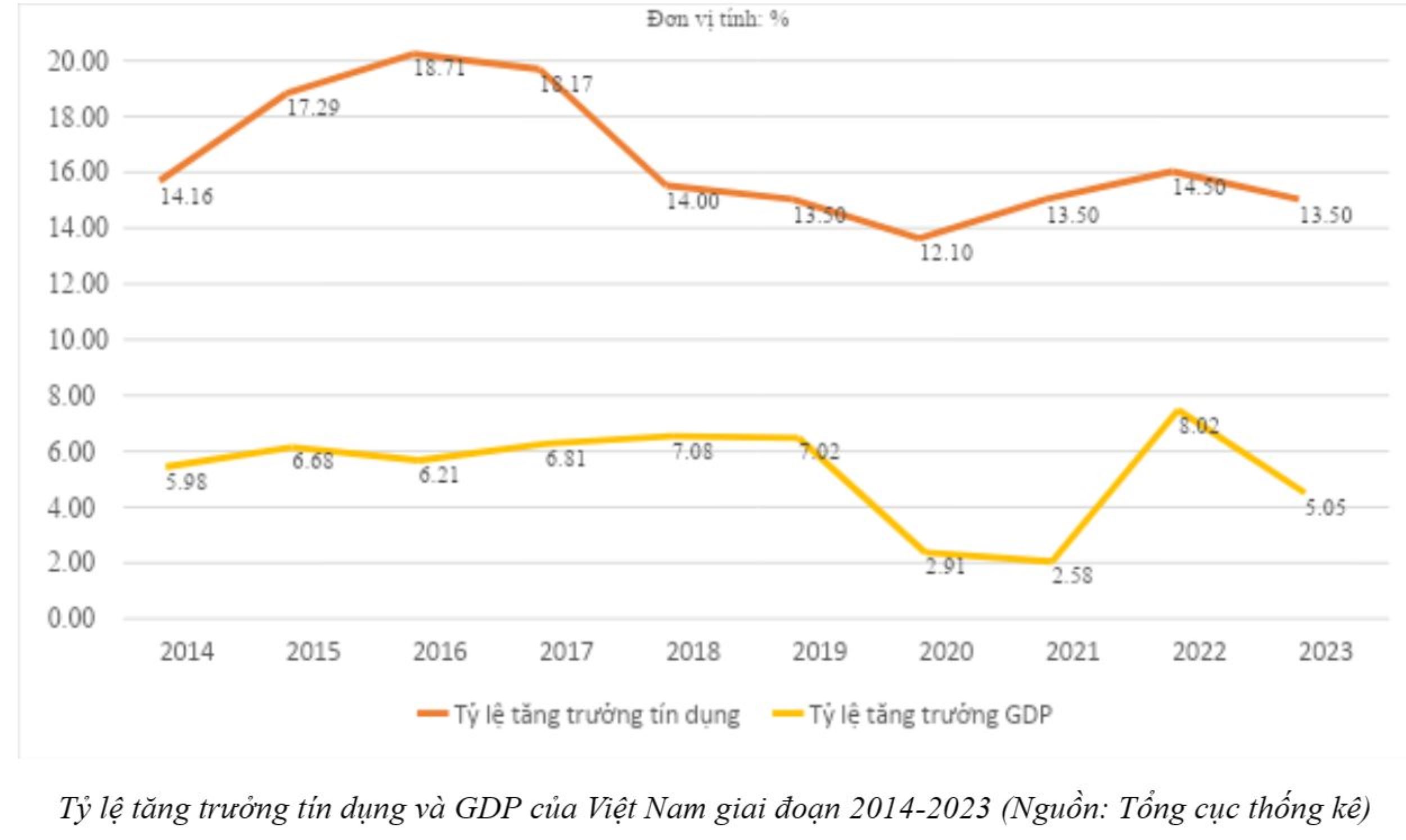

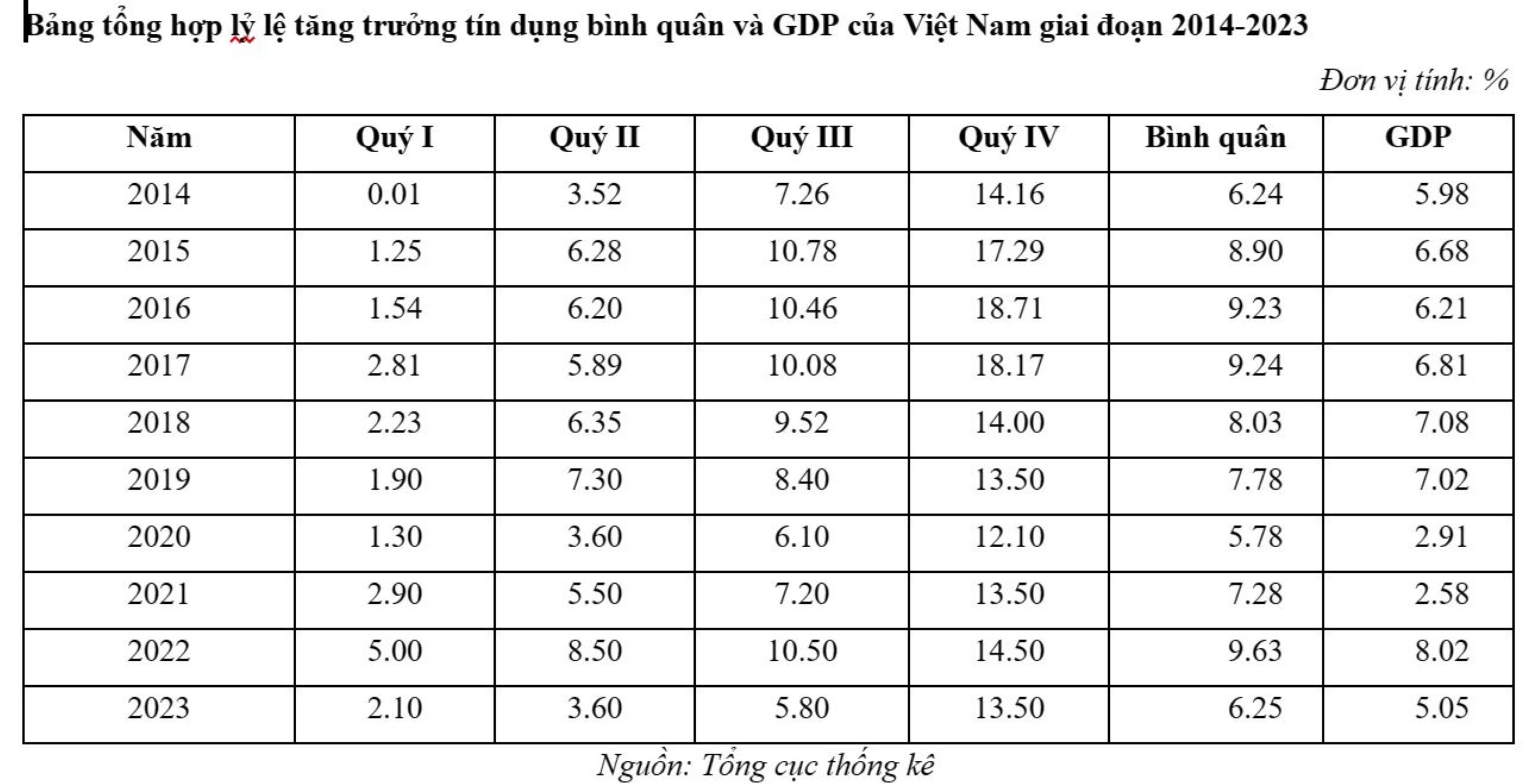

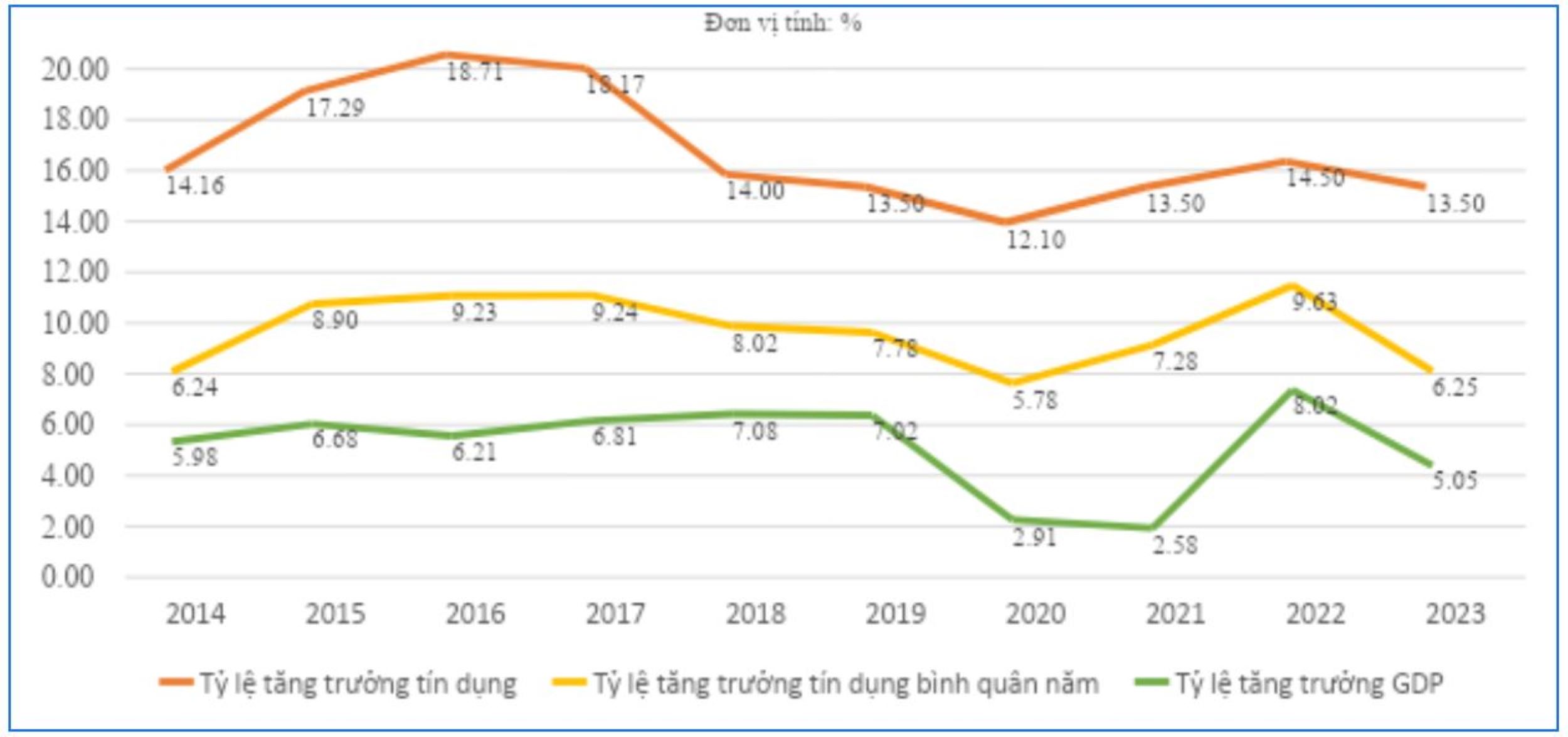

Rõ ràng, tăng trưởng tín dụng sẽ làm tăng quy mô vốn tham gia vào các hoạt động đầu tư và tiêu dùng từ đó kích thích tăng trưởng kinh tế, tuy nhiên, tại mỗi nền kinh tế hiệu quả tác động của tín dụng tới tăng trưởng kinh tế sẽ có những đặc điểm khác nhau. Tại Việt Nam, như biểu đồ trên cho thấy về xu thế, giữa tỷ lệ tăng trưởng tín dụng cuối kỳ và tỷ lệ tăng trưởng GDP có mối quan hệ tỷ lệ thuận, tuy nhiên hiệu quả tác động của tăng trưởng tín dụng với tăng trưởng GDP ở nước ta còn ở mức thấp thể hiện khoảng giãn cách giữa hai đường tăng trưởng khá xa nhau. Nguyên nhân của hiện tượng trên theo tác giả là do vốn tín dụng thường chỉ tăng mạnh vào thời điểm cuối năm nên mặc dù quy mô và tỷ lệ tăng trưởng cuối kỳ cao nhưng thời gian tác động vào nền kinh tế ngắn, trong khi đó GDP là sự tích lũy tăng trưởng cả năm. Nhận định trên được chứng minh qua số liệu thống kê về tỷ lệ tăng trưởng hàng quý các năm giai đoạn 2014-2023 dưới đây.

Rõ ràng, tăng trưởng tín dụng sẽ làm tăng quy mô vốn tham gia vào các hoạt động đầu tư và tiêu dùng từ đó kích thích tăng trưởng kinh tế, tuy nhiên, tại mỗi nền kinh tế hiệu quả tác động của tín dụng tới tăng trưởng kinh tế sẽ có những đặc điểm khác nhau. Tại Việt Nam, như biểu đồ trên cho thấy về xu thế, giữa tỷ lệ tăng trưởng tín dụng cuối kỳ và tỷ lệ tăng trưởng GDP có mối quan hệ tỷ lệ thuận, tuy nhiên hiệu quả tác động của tăng trưởng tín dụng với tăng trưởng GDP ở nước ta còn ở mức thấp thể hiện khoảng giãn cách giữa hai đường tăng trưởng khá xa nhau. Nguyên nhân của hiện tượng trên theo tác giả là do vốn tín dụng thường chỉ tăng mạnh vào thời điểm cuối năm nên mặc dù quy mô và tỷ lệ tăng trưởng cuối kỳ cao nhưng thời gian tác động vào nền kinh tế ngắn, trong khi đó GDP là sự tích lũy tăng trưởng cả năm. Nhận định trên được chứng minh qua số liệu thống kê về tỷ lệ tăng trưởng hàng quý các năm giai đoạn 2014-2023 dưới đây.

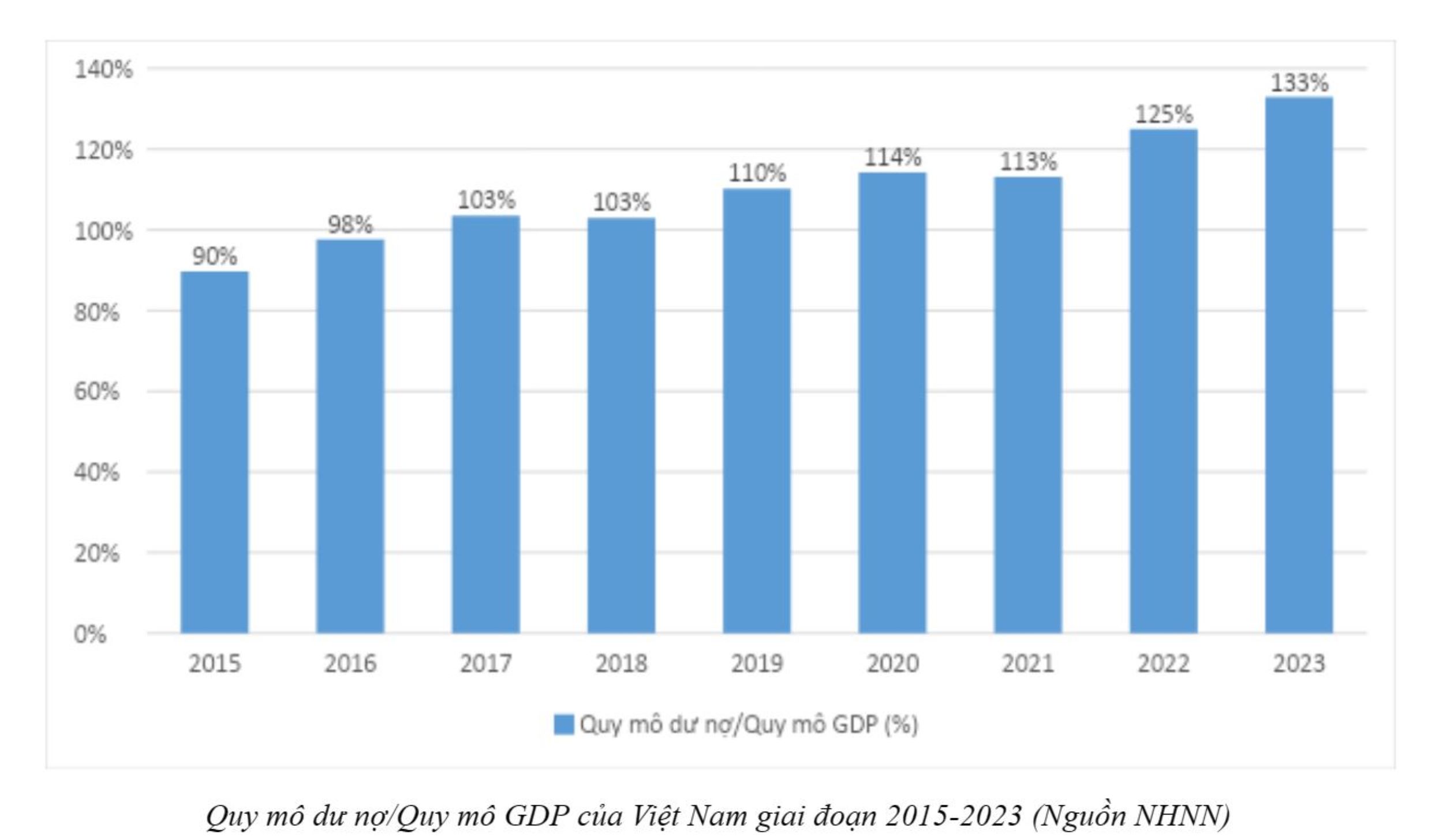

Số liệu thống kê cũng phản ánh các năm có tốc độ tăng trưởng tín dụng ngay từ đầu năm sẽ có tỷ lệ tăng trưởng tín dụng bình quân cao từ đó có tác động tích cực lên tỷ lệ tăng trưởng kinh tế. Điển hình như năm 2022 tín dụng tăng trưởng mạnh ngay từ đầu năm đưa tỷ lệ tăng trưởng tín dụng bình quân lên 9.63% cao nhất giai đoạn 2014-2023 và tác động tốt tới nền kinh tế khi tốc độ tăng trưởng GDP năm 2022 cũng đạt mức kỷ lục giai đoạn này (8.02%). Lăng kính tỷ lệ tín dụng tăng trưởng bình quân làm rõ hơn tại sao một số năm tỷ lệ tăng trưởng tín dụng cuối kỳ rất cao như năm 2015: 17.29%; năm 2016: 18.71; năm 2017: 18.17% nhưng tỷ lệ tăng trưởng GDP không cao bằng năm 2022 dù tỷ lệ tăng trưởng tín dụng chỉ 14.5%. Tỷ lệ tín dụng cuối kỳ cao còn dẫn tới nhiều tác động không mong muốn tới nền kinh tế như làm cho chỉ tiêu dư nợ tín dụng trên GDP của Việt Nam thuộc nhóm các nước cao nhất thế giới[3].

Số liệu thống kê cũng phản ánh các năm có tốc độ tăng trưởng tín dụng ngay từ đầu năm sẽ có tỷ lệ tăng trưởng tín dụng bình quân cao từ đó có tác động tích cực lên tỷ lệ tăng trưởng kinh tế. Điển hình như năm 2022 tín dụng tăng trưởng mạnh ngay từ đầu năm đưa tỷ lệ tăng trưởng tín dụng bình quân lên 9.63% cao nhất giai đoạn 2014-2023 và tác động tốt tới nền kinh tế khi tốc độ tăng trưởng GDP năm 2022 cũng đạt mức kỷ lục giai đoạn này (8.02%). Lăng kính tỷ lệ tín dụng tăng trưởng bình quân làm rõ hơn tại sao một số năm tỷ lệ tăng trưởng tín dụng cuối kỳ rất cao như năm 2015: 17.29%; năm 2016: 18.71; năm 2017: 18.17% nhưng tỷ lệ tăng trưởng GDP không cao bằng năm 2022 dù tỷ lệ tăng trưởng tín dụng chỉ 14.5%. Tỷ lệ tín dụng cuối kỳ cao còn dẫn tới nhiều tác động không mong muốn tới nền kinh tế như làm cho chỉ tiêu dư nợ tín dụng trên GDP của Việt Nam thuộc nhóm các nước cao nhất thế giới[3].

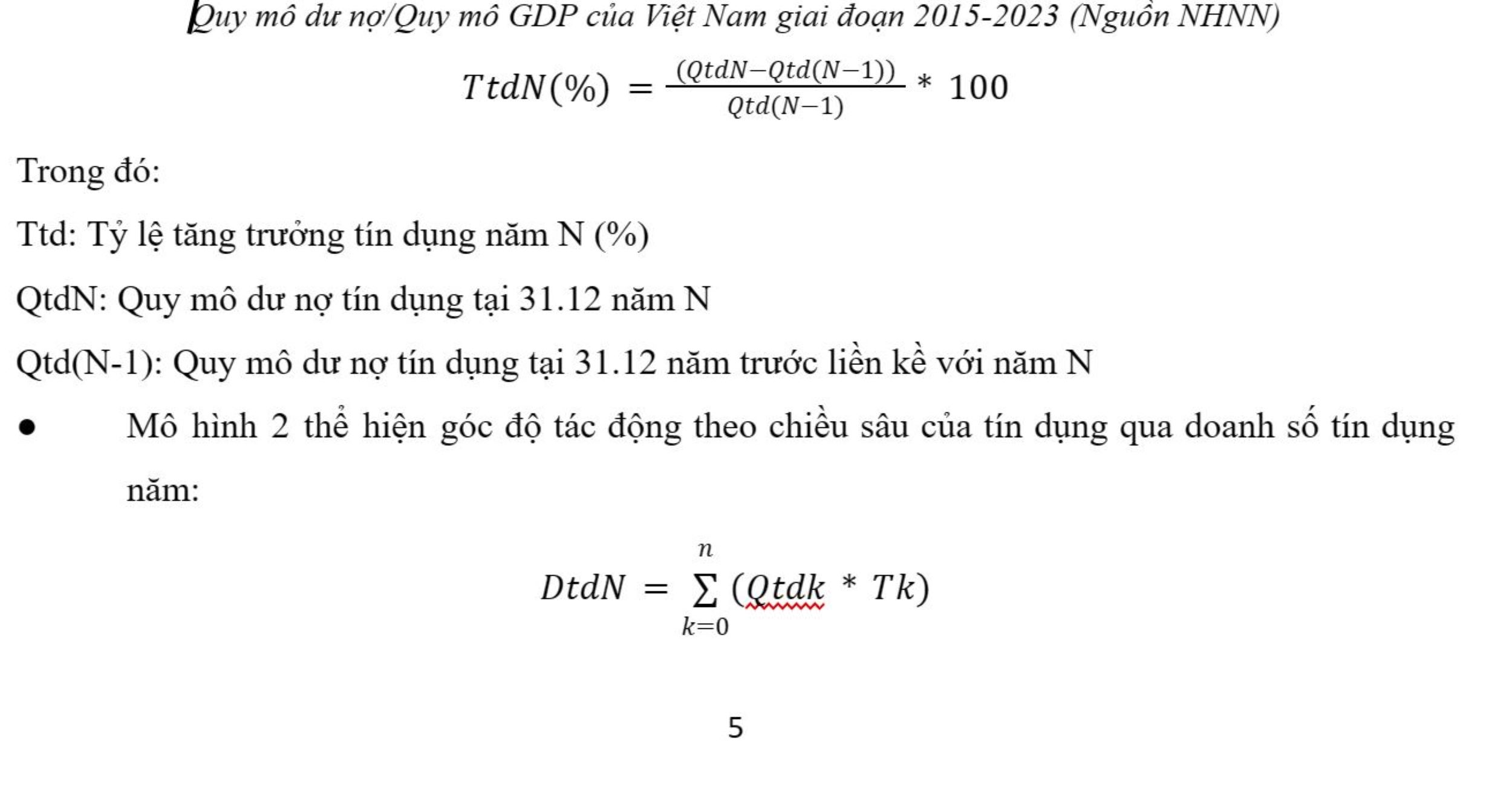

Thực tiễn trên đặt ra vấn đề nâng cao hiệu quả vốn tín dụng đối với nền kinh tế từ đó làm giảm áp lực về tăng trưởng tín dụng góp phần đảm bảo sự phát triển bền vững của nền kinh tế Việt Nam. Giải quyết bài toán này, chúng ta cần làm rõ bản chất tác động của tăng trưởng tín dụng đối với nền kinh tế. Theo đó tín dụng ảnh hưởng tới nền kinh tế thông qua 2 góc độ là chiều rộng (thể hiện ở quy mô dư nợ hoặc tỷ lệ tăng trưởng tín dụng) và chiều sâu (thể hiện ở thời gian vốn tín dụng tham gia vào nền kinh tế). Bản chất của tín dụng theo 2 góc độ trên được cụ thể hóa thông qua 2 mô hình toán học như sau:

Thực tiễn trên đặt ra vấn đề nâng cao hiệu quả vốn tín dụng đối với nền kinh tế từ đó làm giảm áp lực về tăng trưởng tín dụng góp phần đảm bảo sự phát triển bền vững của nền kinh tế Việt Nam. Giải quyết bài toán này, chúng ta cần làm rõ bản chất tác động của tăng trưởng tín dụng đối với nền kinh tế. Theo đó tín dụng ảnh hưởng tới nền kinh tế thông qua 2 góc độ là chiều rộng (thể hiện ở quy mô dư nợ hoặc tỷ lệ tăng trưởng tín dụng) và chiều sâu (thể hiện ở thời gian vốn tín dụng tham gia vào nền kinh tế). Bản chất của tín dụng theo 2 góc độ trên được cụ thể hóa thông qua 2 mô hình toán học như sau:

Mô hình 1 thể hiện góc độ tác động theo chiều rộng của tín dụng thông qua tỷ lệ tăng trưởng tín dụng năm:

Trong đó:

Trong đó:

Dtd: Doanh số cấp tín dụng cho nền kinh tế năm N

Qtdk: Quy mô khoản tín dụng k trong năm N

Tk: Thời gian khoản tín dụng k tham gia vào nền kinh tế trong năm N (Ngày)

Xem xét bản chất của tín dụng thông qua hai mô hình toán học trên chúng ta thấy mô hình thứ hai phản ánh nguồn vốn tín dụng tác động vào nền kinh tế chính xác hơn hơn mô hình nhất vì có tính đến cả hai yếu tố cấu thành tác động của tín dụng là quy mô và thời gian. Điều này được minh chứng từ số liệu thực tế về mối liên hệ giữa tỷ lệ tăng trưởng tín dụng (tính theo mô hình 1) và tỷ lệ tăng trưởng tín dụng bình quân (tính theo mô hình 2) với tốc độ tăng trưởng GDP của Việt Nam giai đoạn 2014-2023 theo biểu đồ sau:

Biểu đồ trên cho thấy rõ ràng tỷ lệ tín dụng bình quân bám sát tốc độ tăng trưởng GDP hơn so với tỷ lệ tăng trưởng tín dụng cuối kỳ. Đồng thời số liệu thống kê giai đoạn 2014-2023 cho thấy bình quân cứ 2.56% tăng trưởng tín dụng đóng góp vào 1% tăng trưởng GDP, trong khi đó chỉ cần 1.34% tăng trưởng tín dụng bình quân đã đóng góp vào 1% tăng trưởng GDP. Như vậy, từ lý luận và thực tiễn đều chứng minh tỷ lệ tăng trưởng bình quân là thước đo đánh giá tác động của tín dụng với nền kinh tế hơn sát hơn tỷ lệ tăng trưởng tín dụng cuối kỳ. Điều này mở ra hướng kiểm soát được tỷ lệ tăng trưởng tín dụng cuối kỳ mà vẫn đảm bảo thúc đẩy tăng trưởng kinh tế từ đó giảm tỷ lệ dư nợ tín dụng/GDP góp phần đảm bảo sự phát triển kinh tế ổn định, bền vững. Theo đó chúng ta bổ sung chỉ tiêu tăng trưởng tín dụng bình quân trong công tác quản lý điều hành tín dụng thay vì chỉ tính đến chỉ tiêu tăng trưởng dư nợ cuối kỳ như hiện nay. Việc quản lý theo tỷ lệ tăng trưởng tín dụng bình quân sẽ buộc các tổ chức tín dụng thực hiện giải ngân để tăng trưởng tín dụng ngay từ đầu năm, như vậy, dòng vốn tín dụng được đưa vào nền kinh tế sớm hơn từ đó tác động tới nền kinh tế theo chiều sâu và tránh được tình trạng tăng trưởng tín dụng chậm vào các tháng đầu năm và tăng nhanh vào thời gian ngắn cuối năm.

Kết luận

Với chỉ tiêu tăng trưởng tín dụng bình quân, chúng ta có thể kiểm soát tỷ lệ tăng trưởng cuối kỳ ở mức hợp lý, đồng thời vẫn đảm bảo mục tiêu thúc đẩy tăng trưởng kinh tế. Điều này giúp nền kinh tế nước ta giảm được tỷ lệ dư nợ tín dụng/GDP một vấn đề đã được Ngân hàng thế giới cảnh báo nước ta đang ở nhóm các nước có tỷ lệ cao nhất trên thế giới[3]. Như vậy, nếu thúc đẩy tăng trưởng tín dụng bình quân tốt, dòng vốn tín dụng tham gia vào nền kinh tế ngay từ đầu năm sẽ không tạo áp lực tăng trưởng tín dụng vào những tháng cuối năm, từ đó quy mô dư nợ tín dụng cuối kỳ sẽ giảm mà tác động của kênh tín dụng tới tăng trưởng kinh tế vẫn đảm bảo, thông qua đó giúp nền kinh tế phát triển lành mạnh, bền vững.

TS Trương Quý Hào/PGĐ CN Vietinbank Ngô Quyền, thành phố Hải Phòng

Tài liệu tham khảo:

Học Viện tài chính, Vai trò của tín dụng trong nền Kinh tế thị trường: https://hocvientaichinh.com.vn/vai-tro-cua-tin-dung-trong-nen-kinh-te-thi-truong.html

Thư viện học liệu mở Việt Nam, Tín dụng ngân hàng và vai trò của tín dụng ngân hàng trong nền kinh tế thị trường: https://voer.edu.vn/m/tin-dung-ngan-hang-va-vai-tro-cua-tin-dung-ngan-hang-trong-nen-kinh-te-thi-truong/f3057c7e

Cẩm Tú/VOV.VN, Dư nợ tín dụng/GDP của Việt Nam thuộc nhóm các nước cao nhất thế giới: https://vov.vn/chinh-tri/quoc-hoi/du-no-tin-dunggdp-cua-viet-nam-thuoc-nhom-cac-nuoc-cao-nhat-the-gioi-post1056409.vov